안녕하세요, 여러분! 오늘은 커버드 콜 전략에 대해 알아보고, 최근 수익률을 비교해 보려고 해요. 특히, 타이거 S&P 500, 다우존스 커버드 콜, 그리고 미국 배당 다우존스의 수익률을 집중적으로 살펴보겠습니다.

커버드 콜이란?

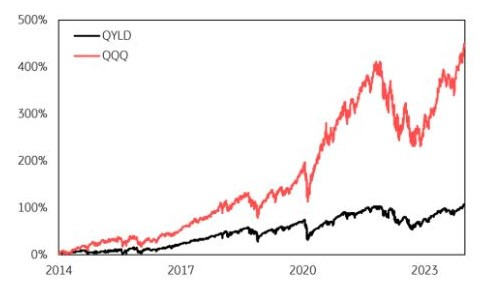

커버드 콜은 기본 자산을 보유하면서 동시에 해당 자산에 대한 콜 옵션을 판매하는 전략이에요. 이 방법은 주식 보유로부터의 수익을 극대화할 수 있는 방법 중 하나로, 주식의 가격이 일정 수준에서 유지되거나 하락할 때 수익을 창출할 수 있어요. 기본적으로 주식을 보유하면서 옵션 프리미엄을 통해 추가 수익을 올리는 방식입니다. 이는 특히 주가가 크게 오르지 않을 것으로 예상될 때 안전한 투자로 평가받고 있어요.

수익률 비교

2025년 3월 5일 기준으로, 각 ETF의 수익률을 살펴보면 다음과 같아요:

- 타이거 S&P 500 : -18.8%

- 다우존스 커버드 콜 : 8%

- 미국 배당 다우존스 : 6%

이 수치들은 각 ETF가 시장에서 어떻게 행동했는지를 잘 보여줘요. 특히 다우존스 커버드 콜이 긍정적인 수익률을 기록한 반면, 타이거 S&P 500은 부정적인 수익률을 보였네요.

각 ETF의 특징

타이거 S&P 500

타이거 S&P 500은 미국의 대표적인 주식 지수인 S&P 500을 기반으로 한 ETF인데요, 시장 상황에 따라 수익률이 많이 변동할 수 있어요. 최근의 부정적인 수익률은 시장의 불확실성과 관련이 깊은 것 같아요.

다우존스 커버드 콜

다우존스 커버드 콜 ETF는 안정적인 수익을 제공하는데 초점을 맞추고 있어요. 배당금과 함께 옵션 프리미엄으로 수익을 올릴 수 있는 구조로, 변동성이 큰 시장에서 좋은 성과를 내고 있답니다.

미국 배당 다우존스

미국 배당 다우존스는 안정적인 배당을 지향하는 투자자들에게 매력적인 선택지에요. 이 ETF는 상대적으로 적은 위험으로 꾸준한 수익을 추구하고 있어요.

커버드 콜의 장단점

장점으로는 안정적 수익을 기대할 수 있다는 점이 있어요. 옵션 프리미엄을 통해 추가적인 수익을 창출할 수 있고, 하락 장에서도 일정 수준의 보호를 제공해요. 하지만 단점은 주가가 크게 오를 경우 수익이 제한될 수 있다는 점이에요. 즉, 상승 잠재력을 놓칠 수 있는 위험이 있답니다.

미래 전망

앞으로 커버드 콜 전략은 특히 변동성이 큰 시장에서 더 많은 투자자들에게 인기를 끌 것으로 예상돼요. 경제적인 불확실성이 커지는 상황에서, 안전하고 안정적인 수익을 추구하는 투자자들에게 큰 매력을 제공할 것으로 보입니다.

결론

커버드 콜 전략은 안정적인 수익을 추구하는 투자자에게 적합한 방법이에요. 타이거 S&P 500, 다우존스 커버드 콜, 미국 배당 다우존스의 수익률을 비교해보니, 다우존스 커버드 콜이 상대적으로 양호한 성과를 거두었어요. 앞으로도 커버드 콜에 대한 관심은 계속될 것 같아요. 여러분도 이런 전략을 고려해보시면 좋을 것 같아요.

'투자를 위한 정보' 카테고리의 다른 글

| SCHD 지금 투자 시점인가? (0) | 2025.03.08 |

|---|---|

| 트럼프 머스크와 갈등 균열의 시작 (0) | 2025.03.07 |

| 트럼프의 외교정책 유럽편 (사적 가미) (0) | 2025.03.04 |

| 한국은행 기준금리 인하, 어디까지 내릴 것인가? (0) | 2025.02.27 |

| 안정성을 중요하게 생각하는 투자자의 ETF 포트폴리오 구성 (0) | 2025.02.27 |